DIFin jäsenet pääsivät seuraamaan tiivistunnelmaista aamuwebinaaria keskiviikkona 16.9.2020. Asiantuntijakumppani Boston Consulting Groupin ja DIFin järjestämä englanninkielinen tilaisuus tarjosi tuhdin tietopaketin yrityskauppojen ja sulauttamisen eri vaiheista ja riskeistä. Samalla pohdittiin, millainen hallituksen rooli koko prosessissa ja yrityskauppojen potentiaalisessa arvonluonnissa on. Webinaariin osallistui yli 90 henkilöä.

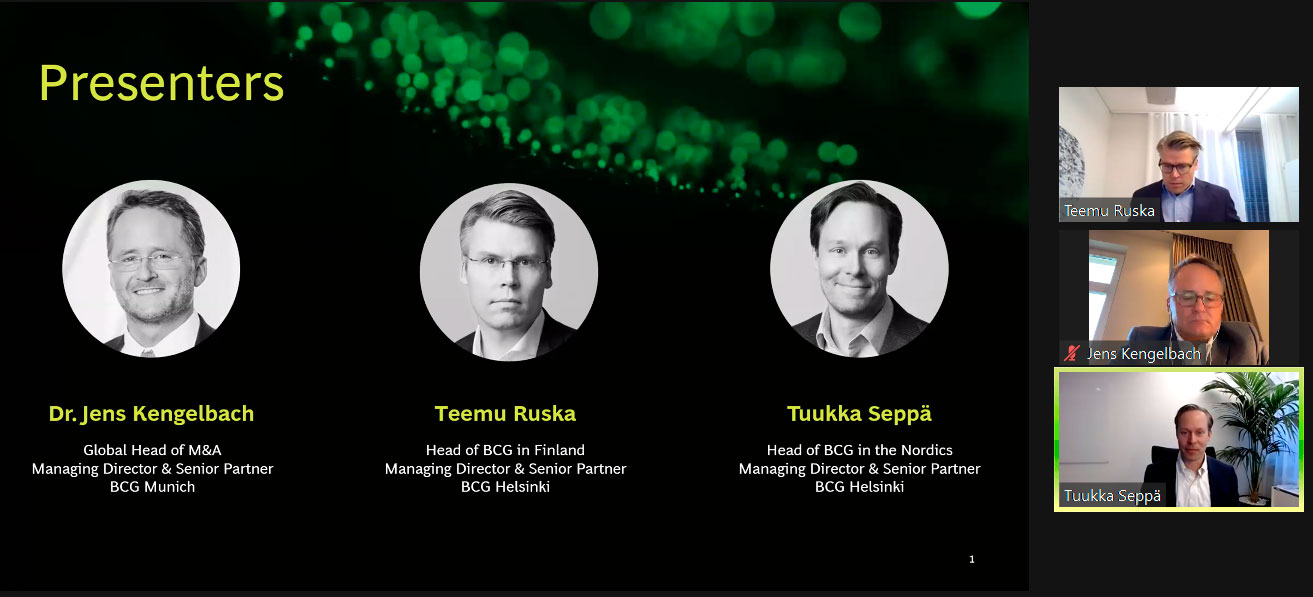

Board’s role in strategic M&A -webinaarin avasi BCG:n Pohjoismaiden johtaja Tuukka Seppä, jonka tervehdyssanojen jälkeen oman puheenvuoronsa piti Frankfurtista käsin BCG:n globaaleista yrityskauppatoiminnoista vastaava johtaja Jens Kengelbach. Hän esitteli runsaasti maailmanlaajuisia esimerkkejä ja kokemuksia toteutuneista yrityskaupoista 2000-luvulla ja niiden onnistumisesta. Nyt on hyvä aika tehdä kauppoja, ja niitä onkin runsaasti valmisteilla.

Toimitusjohtajan ja hallituksen tulisi yhdessä olla aloitteellisia ja toimeenpanevia voimia yrityskauppaprosessissa silläkin uhalla, että tämä hämärtäisi hetkellisesti hallinnon ja operatiivisen johdon rajapintaa. Yrityskauppojen tulisi myös aina olla strategisia, sillä opportunismi on omiaan tuhoamaan arvoa.

Toimitusjohtajan ja hallituksen tulisi yhdessä olla aloitteellisia ja toimeenpanevia voimia yrityskauppaprosessissa silläkin uhalla, että tämä hämärtäisi hetkellisesti hallinnon ja operatiivisen johdon rajapintaa. Yrityskauppojen tulisi myös aina olla strategisia, sillä opportunismi on omiaan tuhoamaan arvoa.

Sopimuksen tekemisen jälkeen integraatio on saatava valmiiksi 2-3 vuodessa, ja siihen mahtuu runsaasti sudenkuoppia. Sopimuksen laatiminen itsessään on taitolaji, mutta yksi tärkeimmistä mittareista on ensimmäisen päivän onnistuminen kaupan jälkeen. Sääntely ja viranomaiskäytännöt asettavat runsaasti haasteita ja edellyttävät asiantuntemusta alusta asti, puhumattakaan mahdollisista kulttuurillisista eroista, liiallisesta kunnianhimosta, strategisista virheistä ja operatiivisesta tehokkuudesta.

Koronapandemian pitkäaikaiset vaikutukset ovat vielä arvoitus, mutta yleisesti ottaen taloudellisesti hankalina aikoina tehdyillä yrityskaupoilla on keskimäärin paremmat mahdollisuudet onnistua kuin vakaina aikoina. Globaalien fuusioiden määrä laski radikaalisti vuoden 2020 ensimmäisellä kvartaalilla edellisen finanssikriisin tasolle. Trendi on ollut pitkälti samanlainen myös Pohjoismaissa.

Kengelbachin jälkeen BCG:n johtaja ja partneri Teemu Ruska keskittyi integraatio- ja transformaatioprosessiin painottaen asiaa hallituksen näkökulmasta. Keskimäärin yrityskauppa luo lisäarvoa vain 42 prosentissa fuusioista. Yrityskaupan onnistunut toteuttaminen edellyttää tehokasta integraation johtotiimiä. Keskeistä on synergiaetujen saavuttaminen eikä raivokas taistelu kauppahinnasta viimeiseen senttiin. Kerran elämässä -tyyppisiä ostotilaisuuksia ei kannata menettää vähäisistä hintasyistä.

Ruska esitteli kotimaisia case-esimerkkejä muun muassa teollisuuden, kaupan ja terveydenhuollon aloilta. Esille nousi onnistuneiden yrityskauppojen ohella monivuotisten yhdistymisprosessien jäsenneltyjä vaiheita. Integraatio on menestyksekäs, jos arvonluonnin tavoitteet saavutetaan, kaupan jälkeinen päivä sujuu mutkattomasti, osakekurssi ei putoa missään vaiheessa merkittävästi ja tärkeimmät avainhenkilöt saadaan pysymään uudistuneessa yrityksessä.

Ruska esitteli kotimaisia case-esimerkkejä muun muassa teollisuuden, kaupan ja terveydenhuollon aloilta. Esille nousi onnistuneiden yrityskauppojen ohella monivuotisten yhdistymisprosessien jäsenneltyjä vaiheita. Integraatio on menestyksekäs, jos arvonluonnin tavoitteet saavutetaan, kaupan jälkeinen päivä sujuu mutkattomasti, osakekurssi ei putoa missään vaiheessa merkittävästi ja tärkeimmät avainhenkilöt saadaan pysymään uudistuneessa yrityksessä.

Hedelmällisten puheenvuorojen jälkeen BCG:n markkinointi- ja viestintäpäällikkö Debbie Lagus toimi yleisökysymysten moderaattorina. Kengelbachin ja Ruskan vastasten jälkeen DIFin pääsihteeri Leena Linnainmaa esitti perinteisen loppuyhteenvetonsa ja nosti esiin omia havaintojaan webinaarin monipuolisesta sisällöstä.

Tilaisuuden videotallenne ja esitysmateriaali löytyvät DIFin jäsensivujen Videotallenteet-sivulta (vaatii kirjautumisen). Esitysmateriaali löytyy kirjautuneille myös tämän artikkelin jälkeen.